3. November 2020

Degressive Abschreibungen

Mit der degressiven Abschreibung steht ab 1. Juli 2020 eine neue Abschreibungsart für Wirtschaftsgüter im Anlageverzeichnis zur Verfügung.

Im Rahmen der COVID Maßnahmen zur Konjunkturstärkung (WKO) wurde unter anderem eine neue Abschreibungsart eingeführt: Ab 1. Juli 2020 kann für bestimmte Investitionen alternativ zur linearen Abschreibung eine degressive Abschreibung vorgenommen werden.

Dabei wird im Wirtschaftsjahr der Inbetriebnahme eine degressive Abschreibung von bis zu 30% gewählt, die dann

- entweder unverändert fortgeführt,

- oder ab einem der Folgejahre in eine lineare Abschreibung umgewandelt wird.

Ein umgekehrter Wechsel ist nicht zulässig. Wie bei der linearen Abschreibung wird auch bei der degressiven Methode die Abschreibung auf Halbjahresbasis vorgenommen.

Wie funktioniert die degressive Abschreibung?

Im Folgenden vermitteln wir einen kurzen Überblick über degressive Abschreibungen, detaillierte Informationen samt Ausnahmen findest du unter folgenden Links:

Im Gegensatz zur linearen Abschreibung, bei der die AfA-Beträge gleichmäßig auf den Absetzungszeitraum aufgeteilt werden, werden bei der degressiven Abschreibung die jährlichen AfA-Beträge aufgrund eines einmalig festgelegten Prozentsatzes berechnet.

Die Höhe des AfA-Satzes legst du pro Investition selbst fest, bis zu 30% sind hier zulässig. Der Prozentsatz wird dann jährlich auf den jeweiligen Restbuchwert angewandt und ergibt so den AfA-Betrag. Das führt vor allem bei längeren Absetzungszeiträumen zu höheren AfA-Beträgen in den ersten Jahren. Diese Kurve flacht jedoch mit der Zeit ab, was unter Umständen einen Wechsel zur linearen Abschreibung sinnvoll macht.

Der Wechsel von degressiver zu linearer Abschreibung kann pro Investition einmalig vorgenommen werden (ein umgekehrter Wechsel von linearer zu degressiver Abschreibung ist nicht zulässig).

Vergleich von linearer und degressiver Abschreibung

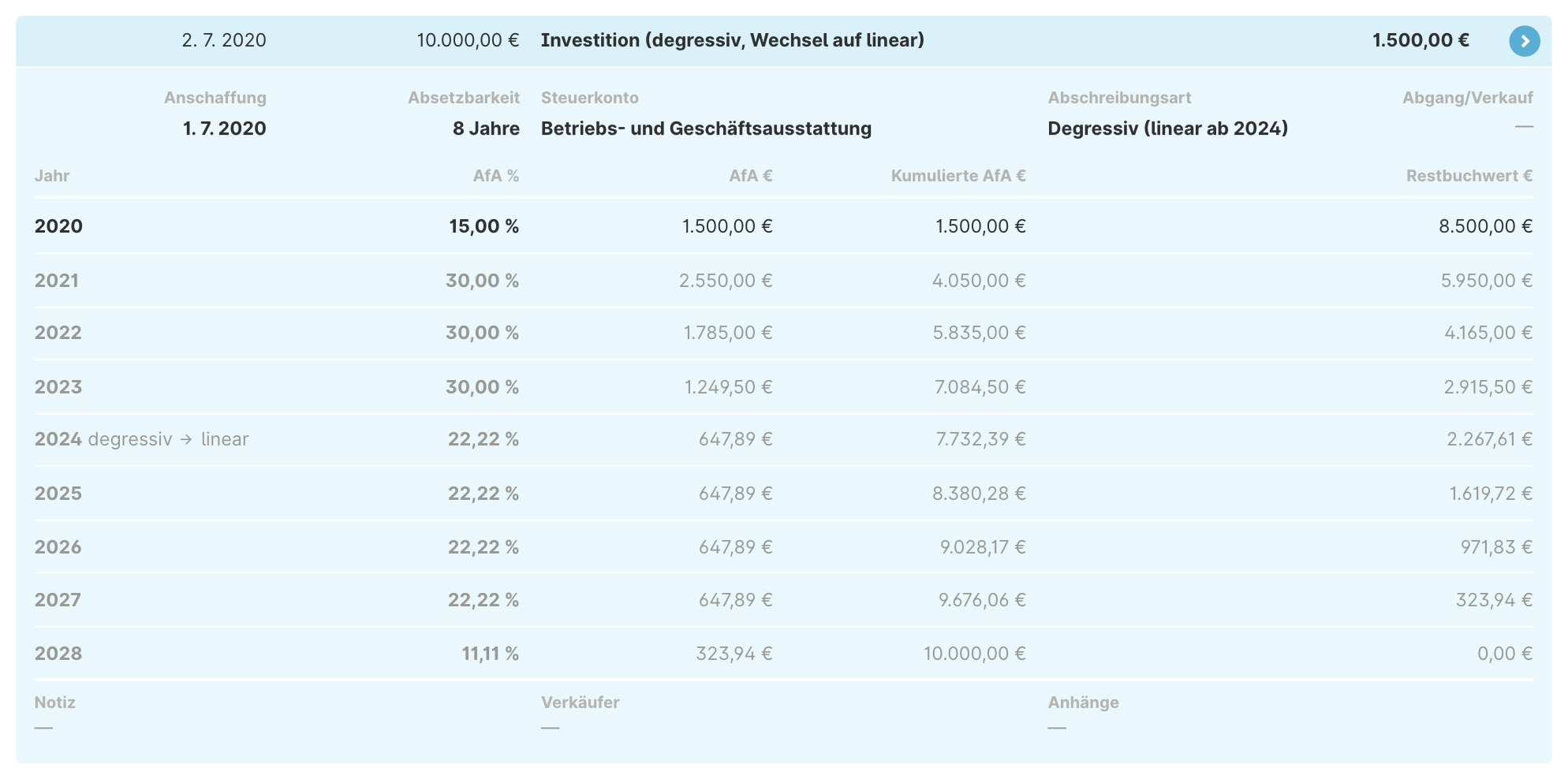

Die folgenden Screenshots zeigen eine Investion über EUR 10.000,00 welche über 8 Jahre hinweg abgesetzt wird. Bei allen 3 Varianten wird die AfA auf Halbjahresbasis berechnet (da sie im zweiten Halbjahr angeschafft bzw. in Betrieb genommen wurden), dh. dass der AfA-Satz des ersten Jahres nur die Hälfte beträgt, dafür aber am Ende des Absetzungszeitraums ein weiteres Halbjahr angehängt wird.

Lineare Abschreibung

Zunächst eine lineare Abschreibung, die AfA-Beträge werden gleichmäßig über den Absetzungszeitraum verteilt.

Die Summe der AfA-Beträge der ersten Jahre (bis inklusive 2023) ergibt hier EUR 4.375,00

Degressive Abschreibung (ohne Wechsel auf linear)

Im Vergleich zum vorherigen Screenshot zeigt der folgende eine degressive Abschreibung, die ohne Wechsel über die gesamte Dauer vorgenommen wird.

Die Summe der AfA-Beträge der ersten Jahre (bis inklusive 2023) ergibt hier EUR 7.084,50 (das sind um EUR 2.709,50 mehr als bei der linearen Variante).

Danach sinken die jährlichen AfA-Beträge jedoch zunehmend, nach Ende der Absetzungsdauer verbleibt zudem ein Restbuchwert, welcher extra ausgeschieden werden muss (so die Investition komplett abgesetzt werden soll).

Degressive Abschreibung (mit Wechsel auf linear)

Der Abnahme der AfA-Beträge kann entgegengesteuert werden, indem während der Absetzungsdauer ein Wechsel von degressiver zu linearer Abschreibung vorgenommen wird. Dabei wird im Jahr des Wechsels der Restbuchwert durch die verbleibenden Jahre dividiert, sodass sich ab dem Jahr des Wechsels lineare, gleichbleibende AfA-Beträge ergeben.

Die Summe der AfA-Beträge der ersten Jahre (bis inklusive 2023) ergibt auch hier EUR 7.084,50 (das sind um EUR 2.709,50 mehr als bei der linearen Variante).

Danach kommt es allerdings zu gleichmäßigen AfA-Beträgen bis die Investition komplett abgeschrieben ist.

Fazit

Mit der degressiven Abschreibung, inklusive möglichem Wechsel auf lineare, kann die Höhe der AfA-Beträge über die Zeit beeinflusst werden. Je nach Absetzungsdauer sind hier vor allem bei längerfristigeren Abschreibungen in den ersten Jahren höhere AfA-Beträge möglich. Das führt dazu, dass höhere Betriebsausgaben geltend gemacht werden können.

Details

Detaillierte Informationen zur degressiven Abschreibung (inklusive Ausnahmen und Berechnungsbeispielen) findest du unter folgenden Links:

Hinweis & Feedback

Wie bei allen buchhalterischen und steuerrechtlichen Beiträgen gilt auch hier, dass wir keine Gewähr für die Richtigkeit der Angaben übernehmen, jegliche Haftung ist hier ausgeschlossen. Im Zweifelsfall kontaktiere bitte einen Buchhalter bzw. Steuerberater.

Falls du Fragen oder Anmerkungen hast, Features vermisst oder Fälle deines unternehmerischen Alltags nicht verbuchen kannst, dann wende dich bitte unter support@bookamat.com an uns.