11. August 2015

Wie buche und melde ich Leistungen mittels MOSS

Eine kurze Anleitung, wie Einnahmen gebucht werden, die mittels MOSS (Mini-One-Stop-Shop oder EU-Umsatzsteuer-One-Stop-Shop) gemeldet werden.

Ab dem 1. Juli 2021 ist der MOSS in den EU-OSS integriert.

Was ist MOSS?

Elektronisch erbrachte Leistungen (sowie Telekommunikations-, Fernseh- und Rundfunkleistungen), die innerhalb der EU von Unternehmen an Private erbracht werden, sind seit Jänner 2015 am Ort des Leistungsempfängers steuerbar. Das bedeutet, dass der Unternehmer eine Rechnung mit den Umsatzsteuern des Empfängerortes ausstellen muss — und diese theoretisch auch dort melden müsste.

Weil das aufgrund der vielen EU-Länder sehr aufwändig wäre — ein Unternehmer müsste in allen EU-Ländern, in denen er o.g. Leistungen an Private erbringt, umsatzsteuerlich registriert sein und Umsatzsteuererklärungen abgeben — gibt es mit dem Mini-One-Stop-Shop bzw. EU-Umsatzsteuer-One-Stop-Shop ein vereinfachtes Verfahren.

Wer für den MOSS an seinem Unternehmensstandort registriert ist, kann an seinem Standort alle relevanten Umsätze melden und die darin enthaltenen Umsatzsteuern abführen.

Allgemeine Informationen zu MOSS findest du im Blogeintrag EU-Umsatzsteuer-One-Stop-Shop (MOSS).

Voraussetzungen

Bevor du Einnahmen buchst, um sie mittels MOSS zu melden, überprüfe bitte, ob sie die folgenden Voraussetzungen erfüllen:

- Handelt es sich um relevante Leistungen?

- Hast du sie an Private in anderen EU-Ländern erbracht?

- Hast du dafür eine Rechnung mit Umsatzsteuern des Empfängerortes ausgestellt?

- Bist du für die Teilnahme am MOSS registriert?

Sollten hier Unklarheiten bestehen, empfehlen wir dir, einen Steuerberater oder Buchhalter zu kontaktieren.

Wie buche ich Einnahmen, die ich im MOSS melde?

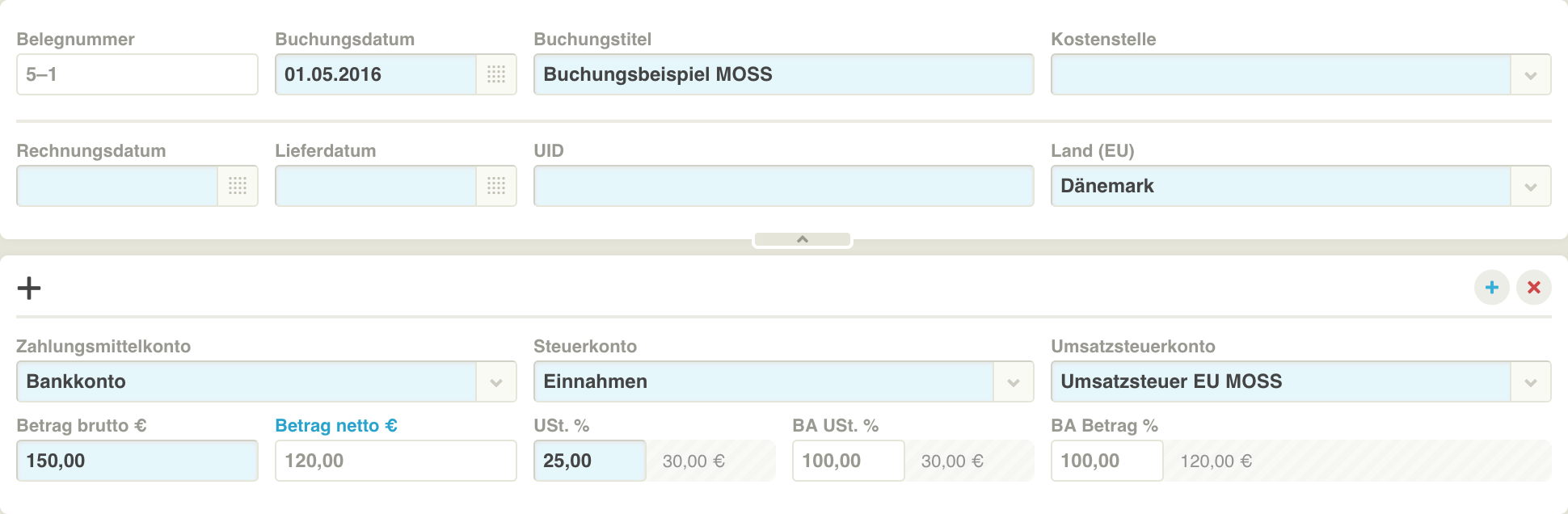

Wenn die Voraussetzungen stimmen, dann kannst du MOSS-relevante Einnahmen folgendermaßen buchen: Du verwendest eines der Steuerkonten für Einnahmen und das Umsatzsteuerkonto "Umsatzsteuer EU MOSS" (du musst es gegebenfalls unter "Einstellungen > Umsatzsteuerkonten" aktiveren).

Weiters musst du das EU-Land angeben, in dem die Einnahme steuerbar ist, d.h. dessen Umsatzsteuersatz du angewandt hast. Diesen Steuersatz gibst du dann im Feld "USt. %" ein.

Der Screenshot zeigt die Buchung einer elektronisch erbrachten Leistung an Private in Dänemark: Hier kommt der dänische Mehrwertsteuersatz von 25% zur Anwendung (Stand August 2015).

Die MOSS-Umsatzsteuererklärung

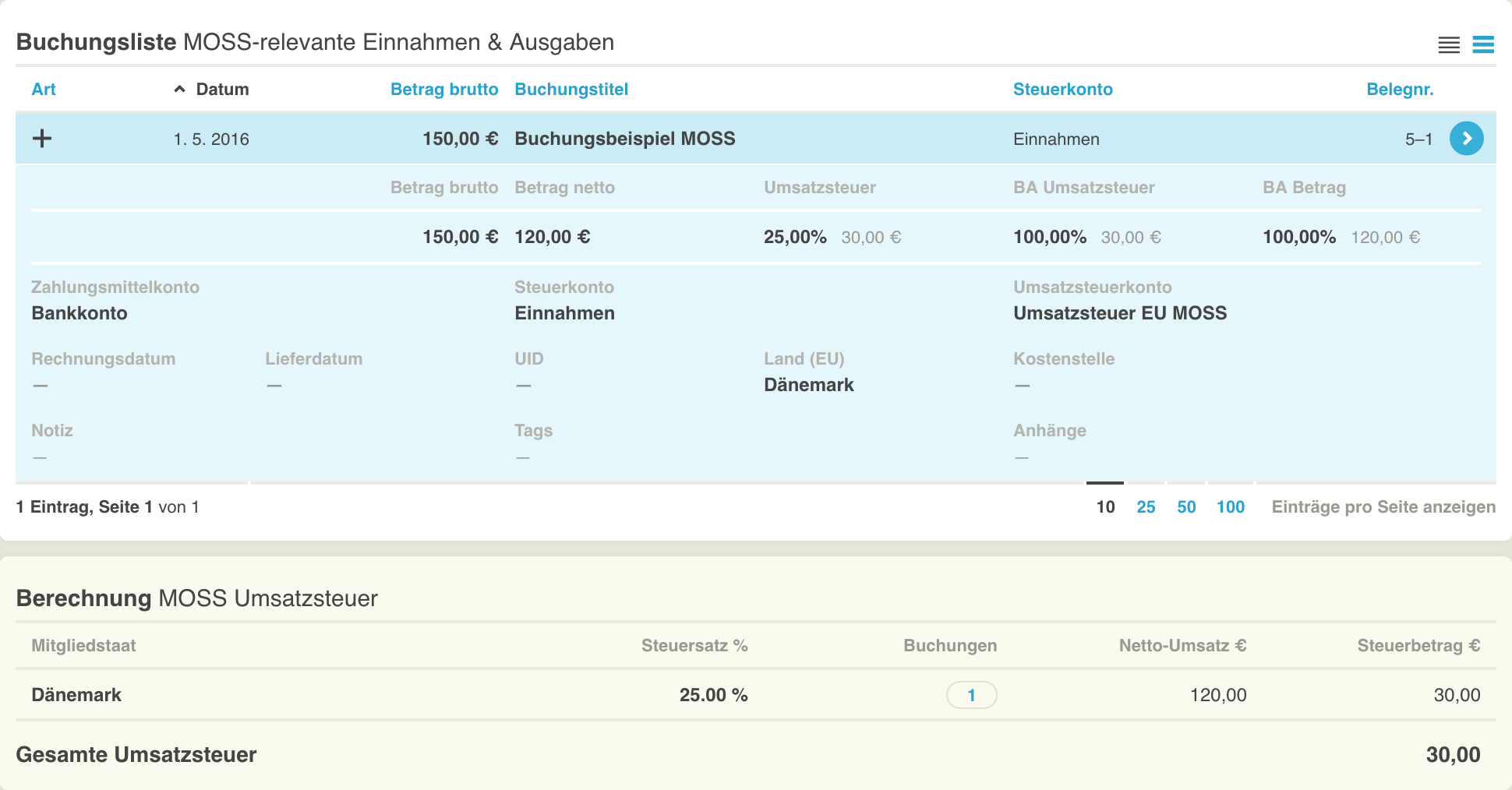

Alle diese so erfassten Umsätze (die innerhalb der EU der Besteuerung am Ort des Empfängers unterliegen), musst du im MOSS melden. Unter "Reports > MOSS" findest du deine MOSS-Umsatzsteuererklärungen, die wir aufgrund deiner Buchungen zusammenstellen.

MOSS-Umsatzsteuererklärungen werden quartalsweise gemeldet (unabhängig davon, ob du deine normale Umsatzsteuererklärung monatlich oder vierteljährlich abgibst), und zwar am 20. Tag des Folgemonats. Beispielsweise erfolgt so die Meldung des ersten Quartals Jänner – März am 20. April.

In jeder MOSS-Umsatzsteuererklärung werden alle Umsätze pro Land und Steuersatz sortiert aufgelistet — genau so, wie du sie dem Finanzamt melden musst.

Hinweis & Feedback

Wie bei allen buchhalterischen und steuerrechtlichen Beiträgen gilt auch hier, dass wir keine Gewähr für die Richtigkeit der Angaben übernehmen, jegliche Haftung ist hier ausgeschlossen. Im Zweifelsfall kontaktiere bitte einen Buchhalter bzw. Steuerberater.

Falls du Fragen oder Anmerkungen hast, Features vermisst oder Fälle deines unternehmerischen Alltags nicht verbuchen kannst, dann wende dich bitte unter support@bookamat.com an uns.